Hier ist der Text als PDF.

Die Inflation 2021 ff.:

Folge von Überakkumulation,

staatlicher Krisenpolitik und interimperialistischen Widersprüchen

Inhaltsverzeichnis

a) Von der Geldware zum Kapital

b) Von der Geldware zum Geldzeichen: Die private Banknote

c) Von der privaten Banknote zum staatlichen Kreditgeld

2. Die Vermittlung des Wertverlusts des Geldes durch die Konkurrenz

a) Die Konkurrenz von Käufer und Verkäufer

b) Der Effekt unproduktiven Kredits auf die Konkurrenz von Käufer und Verkäufer

aa) Kreditfinanzierte Kapitalakkumulation

Exkurs zur Kritik am Inflationstext der Gruppen gegen Kapital und Nation

cc) Die Überakkumulationskrise und ihre staatliche Bewältigung

dd) Die (Über-)Akkumulation des fiktiven Kapitals

2. Die Staatsschuldenkrise im Euroraum

4. Quantitative Easing und Asset Price Inflation

III. Der Wirtschaftskrieg seit 2014

1. Vernichtung von Geschäft als imperialistisches Kampfmittel

2. Energiepreise als Grundlage allen Geschäfts

IV. Die USA bekämpfen die Inflation und ihre Verbündeten

V. Die EU betreibt Schadensbegrenzung

VI. Arbeiterklasse und unterdrückte Nationen tragen die Last

Vorwort

Erneut legen wir einen Text vor, der den Mangel an sich hat, für ein sehr beschränktes Publikum verständlich zu sein. Wir veröffentlichen ihn trotzdem, weil er unserer Meinung nach immer noch besser ist als alle anderen Texte, die bisher zum Thema Inflation veröffentlicht wurden. Wir wissen, dass es ein marxistisches Publikum gibt dem dieser Text in dieser Form helfen wird, sich das Phänomen selbst zu erklären, und anderen beim Verständnis zu helfen. Des weiteren hoffen wir, dass Leute mit Interesse am Verständnis der Inflation, die diesen Text aber nicht verstehen, an uns heran treten. Vielleicht können wir sich ergebende Fragen klären. Wir empfehlen auf jeden Fall die Lektüre von „Lohn, Preis, Profit“, das ist Marx Zusammenfassung des ersten Bandes des Kapitals. Die Lektüre der drei Bände des Kapitals, vor allem des dritten Bandes, hilft natürlich ungemein. Wer ernsthaft verstehen will, was ökonomisch los ist, kommt um die Lektüre des Kapitals nicht herum. Auch Lenins „Imperialismus“ empfehlen wir. Darüber hinaus empfehlen wir trotz Einschränkung die Texte der Gruppen gegen Kapital und Nation und des Gegenstandpunktes zum Thema Finanzkapital. Auch in Bezug auf die politische Ökonomie sind diese Organisationen revisionistisch, aber der Anteil richtiger Gedanken ist dennoch relativ hoch. Auf der Grundlage einer marxistischen Bildung bezüglich politischer Ökonomie, kann man auch von der Lektüre von Adam Tooze „Crashed“ und „Shutdown“, sowie von Leonhards „The Lords of Easy Money“ profitieren. Die Weihnachtsvorlesungen von Hans Werner Sinn am ifo-Institut der letzten Jahre sind trotz seiner mangelnden Erklärung irgendeines Zusammenhangs wegen der Darstellung der Empirie durchaus interessant.1

I. Inflation: Geldentwertung als Resultat steigender Konkurrenz der Käufer durch unproduktiven Kredit

Unter Inflation wird das durchschnittliche Steigen der Warenpreise verstanden, das in seiner Allgemeinheit einer Entwertung des Geldes, also einem Verfall der Zugriffsmacht auf gesellschaftlichen Reichtum, die das Geld ist, entspricht. Die Inflation wird statistisch gemessen als durchschnittliches Steigen der Preise eines definierten Warenkorbs2, was dann als prozentualer Verlust der Kaufkraft einer Einheit des Geldes berechnet wird. Die „Asset Price Inflation“, also das Steigen der Preise von Vermögenswerten wie Aktien oder Immobilien wird nicht statistisch als Inflation erfasst. Die Entwertung des Geldes soll der folgende Artikel erklären.3

In einer Gesellschaft, die darauf beruht, dass nur produziert wird, um einen Gewinn zu erzielen, beruht die Produktion darauf, dass fortlaufend erfolgreich verkauft wird. Deshalb ist eine Inflation, also die Erwartung steigender Preise, in gewisser Weise eine gute Bedingung für erfolgreiches Geschäft, da sie die Käufer dazu motiviert lieber früher als später zu kaufen. Darüber hinaus sorgt die Inflation dafür, dass die Arbeiterklasse automatisch in der Situation ist vor allem Abwehrkämpfe gegen real sinkende Löhne zu führen, was der Bourgeoisie nutzt.4 Deshalb will der Staat eine moderate Inflation (meist sind ca. 2% das Ziel). Wenn die Inflation in diesem Rahmen bleibt, ist sie kalkulierbar und das Kapital kann sie in seine Spekulation einbeziehen. Die Inflation seit Ende 2021 hat andere Ausmaße, was wir an Dollar und Euro zeigen wollen.

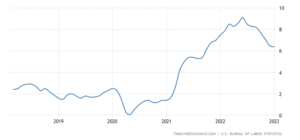

Die folgende Grafik zeigt die Inflation des US-Dollars der letzten 5 Jahre in Prozent an. Offenbar ist, nachdem die Coronapandemie die Inflation des Dollars zunächst ausgebremst hat, die Inflation des Dollars ab der zweiten Hälfte 2021 bis Mitte 2022 immer weiter gestiegen. Danach ist der Wertverfall des Geldes immer noch historisch überdurchschnittlich, aber seine Geschwindigkeit nimmt ab.

Die Website, der wir die Statistik entnommen haben, schlüsselt sie wie folgt auf:

Die jährliche Inflationsrate in den USA verringerte sich im Januar 2023 nur geringfügig auf 6,4 % gegenüber 6,5 % im Dezember und lag damit unter den Marktprognosen von 6,2 %. Dennoch ist dies der niedrigste Wert seit Oktober 2021. Eine Verlangsamung war bei den Lebensmittelpreisen zu beobachten (10,1 % gegenüber 10,4 %), während die Kosten für Gebrauchtwagen und Lastwagen weiter zurückgingen (-11,6 % gegenüber -8,8 %). Dagegen stiegen die Kosten für Wohnungen (7,9 % gegenüber 7,5 %) und Energie (8,7 % gegenüber 7,3 %) schneller, wobei die Benzinpreise um 1,5 % stiegen, nachdem sie im Dezember um 1,5 % zurückgegangen waren. Andererseits gingen sowohl die Preise für Heizöl (27,7 % gegenüber 41,5 %) als auch die Strompreise zurück (11,9 % gegenüber 14,3 %). Obwohl die Inflation mit 9,1 % im Juni letzten Jahres ihren Höchststand erreicht hat, liegt sie nach wie vor mehr als dreimal so hoch wie das 2 %-Ziel der US-Notenbank und deutet weiterhin auf einen breit angelegten Anstieg des allgemeinen Preisniveaus hin, insbesondere bei Dienstleistungen und Wohnungen. Im Vergleich zum Dezember stieg der Verbraucherpreisindex um 0,5 % und damit so stark wie seit drei Monaten nicht mehr, was hauptsächlich auf die höheren Kosten für Unterkunft, Lebensmittel, Benzin und Erdgas zurückzuführen ist.

(https://tradingeconomics.com/united-states/inflation-cpi, unsere Übersetzung)

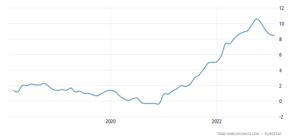

Im Euroraum ist die Situation ähnlich, wie die folgende Statistik zeigt:

Die Website, der wir die Statistik entnommen haben, schlüsselt sie wie folgt auf:

Die Verbraucherpreisinflation in der Eurozone ist im Februar 2023 auf 8,5 Prozent gesunken und damit auf den niedrigsten Stand seit Mai letzten Jahres, lag aber über den Markterwartungen von 8,2 Prozent, wie eine vorläufige Schätzung ergab. Die jüngsten Daten verstärkten die Anzeichen dafür, dass der Inflationsdruck in Europa hoch bleibt, und untermauerten die Erwartungen, dass die Europäische Zentralbank noch länger eine restriktive Haltung einnehmen wird. Die Energieinflation verlangsamte sich von 18,9 Prozent im Januar auf 13,7 Prozent, während die Preise für Lebensmittel (15,0 Prozent gegenüber 14,1 Prozent), Industriegüter ohne Energie (6,8 Prozent gegenüber 6,7 Prozent) und Dienstleistungen (4,8 Prozent gegenüber 4,4 Prozent) schneller stiegen. Unter den größten Volkswirtschaften der Eurozone beschleunigte sich die Inflation in Deutschland, Frankreich, Spanien und den Niederlanden, während sie sich in Italien verlangsamte. Die Kerninflationsrate, die volatile Posten wie Energie und Lebensmittel ausschließt, stieg im Februar auf ein neues Rekordhoch von 5,6 Prozent.

(https://tradingeconomics.com/euro-area/inflation-cpi, unsere Übersetzung)

Um die Kaufkraft der deutschen Bourgeoisie auf dem Weltmarkt, und auch der anderen Klassen in Bezug auf Waren, die von Weltmarktpreisen betroffen sind, also aller Waren, vor allem da Energieträger auf dem Weltmarkt in Dollar gekauft werden, beurteilen zu können, muss man sich noch das Verhältnis des Euro zum Dollar anschauen:

Während die ersten beiden Statistiken den Wertverfall der jeweiligen Währung im Verhältnis zu sich selbst darstellen, zeigt die letzte, dass im Zuge der Inflation seit Mitte 2021 der Wechselkurs des Euro zum Dollar zunächst gefallen ist und sich dann wieder ein bisschen zu erholen, erneut zu fallen, und sich in den letzten Tagen (Stand 13.03.23) wieder zu erholen. In der Hauptsache ist der Wert des Euro im Vergleich zum Dollar gefallen. Das bedeutet, dass die deutsche Bourgeoisie weniger Zugriffsmacht auf den Teil des globalen Reichtums, der in Dollar gehandelt wird, hatte als zuvor. Dies sind zum Beispiel Waren aus den USA oder auch Erdöl. Die Inflation ist das Verhältnis des Werts einer Währung in der Gegenwart zum Wert der gleichen Währung in der Vergangenheit. Der Wechselkurs ist das Austauschverhältnis einer Währung zu einer anderen Währung. Das sind zwei unterschiedliche Phänomene, aber wenn die Inflation einer Währung stärker ist als die einer anderen, dann wirkt sich das in der Regel – wenn nicht gegenläufige Tendenzen überwiegen – negativ auf ihren Wechselkurs aus. Die Währung deren Wert stärker nachlässt, wird auch relativ zu anderen Währungen weniger wert. Meistens.

Um diese Empirie zu verstehen, muss man sich zunächst einen Begriff davon machen, was Geld eigentlich ist, um dann zu verstehen, wie sein Wert steigen oder fallen kann.

1. Was ist Geld?

a) Von der Geldware zum Kapital

Wenn für den Tausch produziert wird, dann bildet sich eine Geldware heraus. Eine Ware, die selbst Produkt abstrakt menschlicher Arbeit ist, die gesellschaftlich notwendige Arbeitszeit quantifiziert, wird zum Ausdruck und Maßstab des Werts aller anderen Waren. Alle Waren drücken ihren Wert in einem Quantum der Geldware aus.5 Kapitalisten benutzen dieses Geld, dass Zugriffsmacht auf den gesellschaftlichen Reichtum ist, um sich über den Kauf von Produktionsmitteln, Rohstoffen und Arbeitskraft die Kommandogewalt über den Produktionsprozess anzueignen, und die Produkte gewinnbringend zu verkaufen, also das Geld zu vermehren. Als Kapital wird das Geld vom allgemeinen Äquivalent des Werts der Waren zu sich verwertendem Wert, denn die Anwendung der Arbeitskraft als Arbeit schafft Wert, wenn sich ihr Produkt verkaufen lässt.6

b) Von der Geldware zum Geldzeichen: Die private Banknote

Die Subsumtion der Produktion unter das Kapital sorgt dafür, dass Geld grundsätzlich als Kapital fungieren kann, wenn es in ausreichender Quantität zur Verfügung steht. Die Banken beziehen sich darauf, indem sie die Kapitaleigenschaft des Geldes gegen Zins verkaufen.7 Dabei ersetzten sie früher die Geldware mit Banknoten, die ein Versprechen auf Auszahlung der echten Geldware darstellten. Die Anerkennung der Banknote beruht auf dem Vertrauen in die Fähigkeit der Bank über die echte Geldware zu verfügen. Diese Verfügung über die echte Geldware beruht auf dem erfolgreichen Geschäft der Bank, also ihren Einnahmen aus Kreditschöpfung.8 Die Banknote fungiert also als Geld, nicht weil sie selbst Ware ist, die einen Wert hat, sondern weil sie Ausdruck erfolgreicher Kapitalakkumulation ist, weil sie sich verwertender Wert ist – aber sie ist immer noch einlösbar gegen die staatliche Währung, und diese ist immer noch einlösbar gegen Gold.

c) Von der privaten Banknote zum staatlichen Kreditgeld

Weil mit den Banknoten etwas als Geld in der Gesellschaft fungiert, dessen Wert sehr prekär ist – denn der Wert der Banknote hängt vom Geschäftserfolg der einzelnen Bank ab – verbietet der Staat die Banknotenausgabe. Die bürgerlichen Staaten führten nach und nach Zentralbanken ein.9 Kraft staatlicher Gewalt wird ein Papiergeld gesetzlich festgelegt. Dieses Geld kommt als staatliches Kreditgeld, also mit dem Anspruch auf Vermehrung, von der Zentralbank über die Banken in die Gesellschaft und ist seit dem Ende von Bretton Woods nicht mehr an das Gold gebunden.10 Das Geld kommt in die Gesellschaft, indem die Zentralbank die Kreditschöpfung der Banken, deren Buchgeld, als dem staatlichen Kreditgeld gleichsetzt. Wenn sie notenbankfähige Wertpapiere kauft oder als Sicherheit für Schulden der Banken bei sich anerkennt, ist das eine Gleichsetzung von privater Kreditschöpfung und staatlichem Kreditgeld.

Hier müssen wir einmal die private Kreditschöpfung der Banken in Form von Buchgeld erklären. Die Notwendigkeit des Kredits folgt aus der Umschlagszeit und Konkurrenz des Kapitals. Die Banken stiften den Kredit durch Gutschriften auf den Konten ihrer Kunden in Form von Buchgeld.

Wenn ein Schuldner bei einer Bank einen Kredit aufnimmt, dann gewährt die Bank dem Schuldner diesen Kredit nicht, indem sie ihm Bargeld in die Hand drückt, sondern indem sie eine Gutschrift auf seinem Konto verzeichnet. Früher im Buch der Bank (daher Buchgeld), heute in der digitalen Datenbank der Bank. Dieses Buchgeld ist nicht Bargeld, sondern ein Zahlungsversprechen der Bank. Wenn man Bargeld abhebt, dann macht sich das als Lastschrift auf dem Konto geltend, weil die Bank ihr Zahlungsversprechen eingelöst hat.

Diese Zahlungsversprechen der Banken, ihr Buchgeld, fungieren im bargeldlosen Zahlungsverkehr als Geldersatz. Wenn man eine Überweisung tätigt oder mit Karte zahlt, dann bezahlt man bargeldlos. Wenn das von einem Konto auf ein anderes Konto bei der gleichen Bank passiert, folgt daraus nichts außer einer Verschiebung innerhalb der Datenbank. Die Bank macht eine Lastschrift bei einem Konto und eine entsprechende Gutschrift bei dem anderen Konto, und braucht dafür kein Bargeld. Der bargeldlose Zahlungsverkehr zwischen den Banken ist etwas komplizierter.

Die Banken verrechnen die Gut- und Lastschriften zwischen den Konten ihrer Kunden miteinander, setzen also ihre Zahlungsversprechen einander gleich. Lediglich das Saldo muss bezahlt werden. Sagen wir, dass die Kunden von Bank A 900 Millionen an Kunden von Bank B überweisen, während umgekehrt die Kunden von Bank B 1000 Millionen an Kunden von Bank A überweisen. Das Saldo, also die Differenz der Überweisungen von Bank A zu Bank B ist dann die zu begleichende Schuld. In diesem Fall schuldet Bank B 100 Millionen gegenüber Bank A, weil ihre Kunden mehr Last- als Gutschriften haben. Diese 100 Millionen kann Bank B entweder bezahlen, indem Bank A sie kreditiert, oder durch eine Überweisung bei einer dritten Bank. Wenn beide Banken ein Konto bei Bank C haben, dann kann Bank B die Schuld durch eine Überweisung von ihrem Konto auf das Konto der Bank A begleichen. Bank C kann auch die Zentralbank sein, und ist sie auch oft.

Daraus, dass im bargeldlosen Zahlungsverkehr das Buchgeld der Banken, also bloße Zahlungsversprechen, als Geldersatz fungieren, folgt, dass die Bank weit aus mehr Kredit in Form von Buchgeld schöpfen kann, als sie an Geld hat. Die Grenzen der Kreditschöpfung sind durch gesetzliche Regulierung des Bankensektors gesetzlich und ökonomisch durch die Risikobereitschaft der Bank und ihre Kreditwürdigkeit, also das Vertrauen der anderen Banken in ihren Geschäftserfolg, gesetzt. Denn sie schöpft diesen Kredit in Form von Buchgeld nicht aus dem Nichts, sondern auf Grundlage ihres geschäftlichen Erfolgs, und in Spekulation auf zukünftigen Erfolg. Daher auch die Möglichkeit des Scheiterns – würde sie „grenzenlos“ aus „dem Nichts“ Kredit schöpfen, dann wäre eine Pleite unmöglich.11

Das Geschäft einer Bank beruht auf ihrer Kreditwürdigkeit. Denn eine Bank refinanziert ihre Kreditvergabe durch ihre eigene Verschuldung bei anderen Banken. Ihre Zahlungsfähigkeit hängt hauptsächlich von ihrer Kreditwürdigkeit ab. Um zahlungsfähig zu sein, muss sie bei den anderen Banken das Vertrauen in den Erfolg ihrer Spekulation aufrechterhalten. Dafür muss auf sie als Schuldner Verlass sein, was bedeutet, dass sie pünktlich zu den Zahlungsfristen ihrer Schulden über Zahlungsfähigkeit verfügen muss. Entweder über Einnahmen aus vergebenen Krediten, neue Schulden oder durch den Verkauf von eigenen Vermögenswerten. Durch die Gleichsetzung der Kreditschöpfung der Banken mit dem staatlichen Kreditgeld erschließt der Staat den Banken eine Möglichkeit der Refinanzierung, die ihrem Geschäft die nötige Sicherheit gibt, um das Wagnis gewaltiger Kreditschöpfung einzugehen.12

Während die Gültigkeit der privaten Banknote vom Erfolg der eben beschriebenen privaten Kreditschöpfung abhing, ist die Gültigkeit des staatlichen Kreditgelds vom Erfolg der Banken nicht qualitativ betroffen, denn die Qualität Zugriffsmacht auf gesellschaftlichen Reichtum zu sein, Wert zu sein, ist gewaltsam gesetzt. Aber der Wert des Geldes ist quantitativ betroffen, denn die Behauptung der staatlichen Kreditschöpfung, dass das staatliche Kreditgeld sich verwertenden Wert darstellt, wird durch die dadurch angestoßene Kapitalakkumulation durch Vermehrung des gesellschaftlichen Reichtums gerechtfertigt oder eben nicht. Wie diese mangelnde ökonomische Rechtfertigung des Kredits durch Wertproduktion sich als Wertverfall des Geldes geltend macht, wird noch erklärt.

d) Die Staatsverschuldung

Der Staat nutzt seine hoheitliche Macht über den Standort, seine Steuerhoheit und die Bestätigung der Kapitaleigenschaft seines Kreditgeldes durch die darin stattfindende und von der nationalen Währung durch Kapitalexport ausgehende, und sich wieder in die nationale Währung zurückverwandelnde Kapitalakkumulation, um sich in seiner Währung (wenn sie gut genug ist) zu verschulden. Die erfolgreiche Akkumulation von Kapital ausgehend von der staatlichen Kreditschöpfung ermöglicht ihm die Staatsverschuldung. Der Widerspruch, dass die Akkumulation des Kapitals durch Steuern beschränkt wird, aber gelingen soll, um Steuern abzuwerfen, wird in der Staatsverschuldung aufgehoben, erhält sich also auf erweiterter Stufe.13 Daher macht der Staat dem Finanzkapital das Angebot einer sicheren Anleihe, eines verzinsten Vermögenswerts, die als sichere Grundlage des Liquiditätsmanagements taugt ohne den Mangel an sich zu haben Schatz14 statt Kapital zu sein.

Die Staatsverschuldung ist also kein subjektiver Fehler von Politikern, sondern Folge der objektiven Widersprüche dieser Ökonomie und ihrer politischen Gewalt.

2. Die Vermittlung des Wertverlusts des Geldes durch die Konkurrenz

Das durchschnittliche Steigen der Preise und der Wertverlust des Geldes sind das Gleiche. Insofern muss man sich die Frage stellen, wie es zu einem Steigen der Preise kommt. Was es zu erklären gilt, ist wie in einer Produktionsweise, in der alle Subjekte, die über die Produktion bestimmen, den Wert ihres Eigentums verwerten wollen, indem sie Geld investieren, und dabei das Geld entwertet wird.

a) Die Konkurrenz von Käufer und Verkäufer

Die Preise der Waren schwanken wegen der Konkurrenz von Käufer und Verkäufer um ihren Wert. Diese Konkurrenz ist dreiseitig. Erstens gibt es eine Konkurrenz zwischen den Verkäufern. Die Verkäufer verfolgen den Zweck sich den größten Absatz zu sichern, indem sie ihre Ware billiger verkaufen als die Verkäufer mit denen sie um den Absatz konkurrieren.

Zweitens gibt es eine Konkurrenz zwischen den Käufern. Die Käufer konkurrieren mit den anderen Käufern um den Erwerb der Waren, indem sie mehr Geld bieten als die Käufer mit denen sie um den Erwerb der Waren konkurrieren.

Drittens gibt es eine Konkurrenz zwischen Käufern und Verkäufern. Die Käufer wollen möglichst billig einkaufen, während die Verkäufer möglichst teuer verkaufen wollen. Das Resultat der Konkurrenz zwischen Käufer und Verkäufer – der Preis – hängt davon ab, auf wessen Seite die Konkurrenz untereinander stärker ist.15

b) Der Effekt unproduktiven Kredits auf die Konkurrenz von Käufer und Verkäufer

Verschiedene Formen unproduktiven Kredits, also Kreditschöpfung ohne folgende Wertproduktion, haben vermittelt durch die Konkurrenz von Käufer und Verkäufer eine inflationäre Wirkung auf das Geld.

aa) Kreditfinanzierte Kapitalakkumulation

Die Kapitalistenklasse verwandelt ihr Kapital aus der Geldform in Produktionsmittel, Rohstoffe und Arbeitskraft, erwirbt darüber die Kommandogewalt über den Produktionsprozess, und benutzt ihr Eigentum an den hergestellten Waren, um dafür mehr Geld zu verlangen als ursprünglich ausgegeben wurde. Das heißt der Kapitalist tritt zunächst als Käufer auf, um dann wieder als Verkäufer aufzutreten. Dazwischen kommandiert der Kapitalist einen Produktionsprozess bei dem Gebrauchswert für andere, also gesellschaftlicher Reichtum produziert wird. Durch den erfolgreichen Verkauf bestätigt sich der Wert der Ware am Markt. Dies rechtfertigt die Kreditschöpfung der Banken, und somit das staatliche Kreditgeld.

Die Kapitalisten, die in der Konkurrenz unterliegen, treten zwar erfolgreich als Käufer auf, aber vermehren den gesellschaftlichen Reichtum nicht, weil sie an der Verwertung des Kapitals scheitern. Ihre unverkäuflichen Gebrauchswerte und brachliegenden Produktionsmittel sind in dieser Gesellschaft Vernichtung von Reichtum. Dem Anspruch auf Verwertung, der in der staatlichen Kreditschöpfung steckt, steht dann keine reale Verwertung gegenüber. Es wurde zwar durch Kredit die gesellschaftliche Zahlungsfähigkeit erhöht, aber daraufhin stellte sich keine entsprechende vermehrte Reichtumsproduktion ein.16 Auch wenn die branchenspezifische Verschärfung der Konkurrenz der Verkäufer sich als Senkung der Preise ihrer Waren geltend machen kann, fungiert das vorgeschossene Kapital, das sich nicht verwertet, anderswo als gesellschaftliche Zahlungsfähigkeit, sodass sich insgesamt tendenziell die Konkurrenz der Käufer verschärft.

Die vergangenen Konkurrenzerfolge einiger Unternehmen bringen sie in eine Monopolstellung.17 Die Konkurrenz der Verkäufer wird bei immer weniger Konkurrenten relativiert, aufgrund ihrer Marktmacht im Widerspruch zu den Käufern, als auch indem diese partiell Absprachen treffen, und Monopolpreise festlegen. Trotzdem bleibt die Identität der Verkäufer relativ, während der Kampf absolut ist.18 So steigern sie ihre Profite nicht durch mehr stattfindende, produktive Arbeit, sondern durch Preiserhöhungen. Und ihre Kundschaft ist aufgrund des Kredits auch dazu in der Lage, diese Preise zu bezahlen. Auch in diesem Fall steht der Ausweitung der gesellschaftlichen Zahlungsfähigkeit durch Kredit keine entsprechende Reichtumsproduktion gegenüber.19

Exkurs zur Kritik am Inflationstext der Gruppen gegen Kapital und Nation

Der Inflationstext der Gruppen gegen Kapital und Nation versucht wie unser Text die nötigen Voraussetzungen zu schaffen, um die Inflation zu verstehen, indem relativ ausführliche Ausführungen zu Geld und Kreditschöpfung gemacht werden. In den Abschnitten „Inflation“ und „Inflationsrate“ des Textes kommt dann ansatzweise so etwas wie eine Erklärung der Inflation:

Erstens wird, wie oben erläutert, im modernen Kapitalismus die Kaufkraft, mit der der Markt konfrontiert ist, nicht durch zuvor erwirtschaftete Gewinne oder Einkommen bestimmt, sondern lediglich durch die Erwartung künftiger Erträge, durch die Kühnheit der Finanzkapitalist*innen bei ihren Vorhersagen, wie lukrativ Investitionen wohl sein werden.

Es lohnt sich, das zu wiederholen: Der entscheidende Punkt ist, dass die Banken nicht einfach Geld von der Gesellschaft in Form von Einlagen einsammeln und dieses Geld in Form von Krediten als eine Art Vermittler ausgeben. Vielmehr schaffen die Banken die Zahlungsfähigkeit, das Buchgeld, das selbst ein Zahlungsversprechen ist, und nutzen dieses, um Kredite zu vergeben. Sie tun dies in dem Maße, in dem sie (a) davon ausgehen, dass ihre Schuldner*innen die Kredite später zuzüglich Zinsen zurückzahlen werden, (b) davon ausgehen, dass sie ihre Liquidität so verwalten können, dass sie die erforderlichen Zahlungsausgänge befriedigen können, und (c) in dem Maße, in dem sie den gesetzlichen Auflagen nachkommen müssen.Die Grenze dieser Art von Kreditschöpfung ist nicht, wie viel Geld insgesamt bereits in der Gesellschaft verdient (und bei den Banken deponiert) wurde. Vielmehr wird Kredit für aussichtsreiche Geschäfte geschaffen und hat sein Maß im erwarteten Erfolg, in der Kühnheit des Kapitals. Das Volumen der Zahlungsfähigkeit für investitionswillige Unternehmen findet seine Grenze nicht in den vorhandenen realisierten Umsätzen, sondern lediglich in der Renditeerwartung des noch zu forcierenden Geschäfts.

Diese Emanzipation von bereits realisiertem Reichtum ist der kollektive Akt der privaten Banken. Das Volumen, in dem sie dieses Kunststück vollbringen können, setzt voraus, dass die Zentralbank bescheinigt, dass ihre Zahlungsversprechen genauso gut sind wie das Geld der Zentralbank. Diese Gleichung hebt das Kreditvolumen, das die Privatbanken abwickeln können und wollen, in neue Höhen.“ (zit. n. https://gegen-kapital-und-nation.org/inflation_deutsch/)

Diese Ausführungen sind weitestgehend richtig. Der Mangel daran ist, dass die Konkurrenz von Käufer und Verkäufer nur implizit verhandelt wird, und daher nicht ganz klar ist, wie genau jetzt die Preise bzw. der Wertverfall des Geldes zu Stande kommt. Die kursive Hervorhebung stammt von uns, und wird gleich wichtig.

Richtig falsch wird der Text aber, wenn wenige Zeilen weiter behauptet wird, dass scheiterndes Geschäft nicht zur Inflation beitrage:

Einige marxistische Erklärungsversuche von Inflation, einschließlich unserer früheren Texte und Seminare, schließen aus dem oben Gesagten, dass gescheiterte Geschäfte Inflation erzeugen, und zwar nach dem Motto: Es wird Kredit und damit Zahlungsfähigkeit für ein Geschäft geschaffen, aber das Unternehmen schafft es nicht, mehr Reichtum zu produzieren, also Inflation. Dies ist nicht richtig. Wenn ein Schuldner pleite geht, ist er bankrott und vielleicht auch sein Gläubiger. Das Geld, das er nicht verdient hat, bleibt davon unberührt. (zit. n. https://gegen-kapital-und-nation.org/inflation_deutsch/)

Dieses Argument stellt sich ignorant dazu, was im Zitat zuvor noch gewusst wurde. Nämlich das eine Gleichsetzung zwischen der Kreditschöpfung der Banken und der Kreditschöpfung der Zentralbank stattfindet. Mit konjunkturbedingt schwankender Strenge erkennt die Zentralbank Teile der Kreditschöpfung der Banken als „notenbankfähige Wertpapiere“ an, und akzeptiert sie als Sicherheit bzw. kauft sie mit staatlichem Kreditgeld. Das staatliche Kreditgeld ist also Kredit, der letzten Endes eine Spekulation auf die Spekulation von konkurrierenden Kapitalisten ist, und selbstverständlich regelmäßig scheitert. Dieses Scheitern, dieses Auseinanderfallen von beanspruchter Wertproduktion und realisierter Wertproduktion, drückt sich aus als Wertverlust des Geldes. Und auch wenn nicht alle Kreditschöpfung der Banken notenbankfähig ist, so ist die Refinanzierung der privaten Kreditschöpfung durch die Gleichsetzung notenbankfähiger privater und staatlicher Kreditschöpfung die ökonomische Grundlage für die gesamte private Kreditschöpfung, des Interbankenhandels und des gesamten bargeldlosen Zahlungsverkehrs – es gibt keine davon absolute Kreditschöpfung die lediglich ein Verhältnis zwischen einer Bank und ihrem Schuldner ist. Die Gutschrift eines scheiternden Schuldners ist nicht ausgelöscht, sondern existiert als Gutschrift auf den Konten anderer, die von ihm bezahlt wurden. Es gibt also auch keinen ausfallenden Kredit der nichts außer ein Bilanzschaden bei einer Bank ist. Die Abschreibung eines Kredits lässt die überwiesene Gutschrift nicht verschwinden, und macht die Zahlungen nicht rückgängig.

Ein richtiger Gedanke aus ihrem Text verdient es hier, aber auch zitiert zu werden, weil er den Fehler bürgerlicher Ökonomen die metaphysisch ein Ungleichgewicht von Geldmenge und Warenmenge festhalten wollen, aufdeckt.

Zweitens ist die Beziehung zwischen Kredit und produzierten abstrakten (d.h. in Geld bemessenen) Reichtum nicht einfach einseitig in dem Sinne, dass diese Spekulation richtig oder falsch war, ein Unternehmen erfolgreich ist oder nicht. Vielmehr schafft der Kredit die Voraussetzungen für diesen Erfolg, sowohl für ein einzelnes Unternehmen als auch für die Wirtschaft als Ganzes.

Mit Krediten können Unternehmen Arbeitskräfte einstellen, Materialien und Maschinen kaufen und mehr abstrakten Reichtum produzieren, wodurch sich der Haufen der zum Verkauf stehenden Waren vergrößert. Der Verkauf dieser Waren gibt ihnen dann die Kaufkraft von verdientem Geld in die Hand, um bei anderen Produzent*innen zu kaufen, die ebenfalls auf Kredit produziert haben.

Ein Anstieg des Kreditvolumens führt also nicht direkt zu einer proportionalen Geldentwertung im Sinne eines einfachen Mengenungleichgewichts: mehr Geld steht demselben Warenhaufen gegenüber, sondern dieses erhöhte Kreditvolumen kann der Hauptgrund für einen erhöhten Warenhaufen sein. Die Inflationsrate erklärt sich also aus dem kunterbunten Wettbewerb der Kapitale um zahlungsfähige Nachfrage und Kredit und wie schnell sie diesen Kredit in zusätzliche Waren umwandeln. (zit. n. https://gegen-kapital-und-nation.org/inflation_deutsch/)

bb) Die Staatsverschuldung

Die Staatsverschuldung ist meistens lediglich eine Verschärfung der Konkurrenz der Käufer und keine Verschärfung der Konkurrenz der Verkäufer, weil sie in der Regel konsumtiv ausgegeben wird, und nur Bedingungen für Kapitalakkumulation herstellt, die aber selbst keine Kapitalakkumulation sind. Wenn die Banken Staatsanleihen kaufen, schöpfen sie Kredit, der nicht als Kapital angewendet wird. Wenn die Banken diese Kreditschöpfung bei der Zentralbank refinanzieren, indem die Banken die Staatsanleihen verkaufen, um dann wieder Vermögenswerte wie Staatsanleihen zu kaufen, dann ist das ein unproduktiver Zirkel. Dann steht der fortlaufend expandierenden Kreditschöpfung der Zentralbank keine produktive Anwendung dieses Kredits, keine ökonomische Rechtfertigung durch Wertproduktion gegenüber.

Je effizienter die Staatsausgaben in wirtschaftspolitischer Hinsicht sind, je mehr Kapitalakkumulation also durch sie herbei regiert wird, desto geringer ist die inflationäre Wirkung, weil davon das Verhältnis von Kreditschöpfung und Wertproduktion berührt ist.

cc) Die Überakkumulationskrise und ihre staatliche Bewältigung

Die Akkumulation des gesellschaftlichen Gesamtkapitals vollzieht sich als Konkurrenz von Einzelkapitalen, deren Mittel in der Konkurrenz die Steigerung der Produktivkräfte, also die Senkung der Lohnstückkosten ist. Sie weiten die Produktion aus, um mit mehr und billigerer Ware größere Teile des Absatzmarktes für sich zu erobern. Sie bieten also mehr Waren an, und sparen dabei gleichzeitig an Ausgaben für Arbeitskraft. Die konkurrierenden Kapitalisten ziehen entweder nach, oder gehen Pleite, sparen also auch an Kosten für Arbeitskraft oder fallen gleich ganz als Investoren weg. Die Kapitalisten werfen also mehr Ware auf den Markt, um gesellschaftliche Zahlungsfähigkeit auf sich zu ziehen, stiften aber gleichzeitig weniger gesellschaftliche Zahlungsfähigkeit. Dies tun sie in allen Branchen. Das Bankkapital kann durch seine Kreditierung der Akkumulation des industriellen Kapitals diesen Widerspruch nicht wegmachen, aber auf ein höheres Niveau heben, indem es die gesellschaftliche Zahlungsfähigkeit durch seine Spekulation auf zukünftiges Wachstum ausweitet – bis es daran Zweifel bekommt.20

Wenn die Akkumulation des Kapitals die Produktivkräfte so sehr steigert, dass unter Verwendung immer weniger Arbeitskraft, und immer mehr konstantem Kapital, immer mehr Gebrauchswerte produziert werden, bis sie das Maß an verkäuflichem so sehr überschreiten, dass eine Überakkumulationskrise eintritt, und das zu massenhafter Entwertung von Kapital führt, weil es sich nicht weiter verwerten kann, dann hat der Staat solange er über ausreichend Finanzmacht verfügt, die Möglichkeit die Zahlungsfähigkeit der entsprechenden Kapitalisten aufrecht zu erhalten und ihren Bankrott zu verhindern. So bläht er das staatliche Kreditgeld auf, ohne dass Reichtumsvermehrung stattfindet, und lässt die Kapitalisten weiter als Käufer auftreten, ohne dass sie erfolgreich verkaufen.

Die Überakkumulationskrise ist dadurch gekennzeichnet, dass in der gesellschaftlichen Gesamtproduktion mehr Kapital akkumuliert ist, als sich produktiv anwenden lässt. Die Überproduktionskrise ist eine besondere Form der Überakkumulationskrise, weil die Akkumulation des Kapitals, die fortlaufende Verwertung des Werts, in der Warenform stockt, und dadurch auch das konstante Kapital entwertet wird. Seit 2008 werden Überakkumulationskrisen hauptsächlich vom Bankkapital ausgelöst, darin scheitert das Kapital teilweise auch in Warenform, aber seine Entwertung in Form fiktiven Kapitals ist das Hauptsächliche.

dd) Die (Über-)Akkumulation des fiktiven Kapitals

Wenngleich Bankkapital real konkret hauptsächlich als Finanzkapital21, also in seiner mit dem Industriekapital verschmolzenen Form existiert, ist es analytisch immer noch sinnvoll es vom Industriekapital zu unterscheiden, weil es immer noch diese besonderen Formen der Kapitalakkumulation – nur eben von finanzkapitalistischen Monopolen betrieben – gibt. Man muss das Subjekt von der Form seiner Betätigung unterscheiden.

Die Banken machen diverse Geschäfte, aber für die Inflation relevant, ist vor allem die Wette auf steigende Preise von Vermögenswerten. Die Banken betreiben im Rahmen ihrer Finanzmacht, also beruhend auf ihrer Kreditwürdigkeit im Interbankenhandel, gemäß den Möglichkeiten ihrer Refinanzierung durch die Zentralbank und innerhalb der gesetzlichen Bestimmungen, eine private Kreditschöpfung mit der sie Vermögenswerte kaufen, und dabei darauf spekulieren, dass sich deren Preis steigert, und sie diese zu einem späteren Zeitpunkt zu einem höheren Preis verkaufen können, um aus der Differenz einen Gewinn zu erzielen. Die Preissteigerung steigert wiederum ihre Finanzmacht, und befähigt sie zu noch mehr privater Kreditschöpfung. Damit wird die Preissteigerung zu einer selbsterfüllenden Prophezeiung, weil die Banken selbst die Nachfrage stiften, aus der sie als Verkäufer ihren Gewinn erzielen. Solange alle Vertrauen in die Tendenz zu steigenden Preisen haben, kann das auch sehr lange funktionieren: In Bezug auf die Immobilienblase in den USA, die 2007 geplatzt ist, funktionierte es ungefähr 70 Jahre.22 Dieses Spekulationsgeschäft ist also eine besondere Form der Überakkumulationskrise.

Diese Spekulation hat auch Effekte auf die restliche Wirtschaft, denn zum Beispiel besagte Immobilienblase erhöhte auch die Kreditwürdigkeit im Volk der USA, zumindest dem Teil, der Immobilien besaß. Diese Kreditwürdigkeit wurde in Form von Konsumentenkrediten nachfragewirksam, und stützte das Wirtschaftswachstum der ganzen Welt – verursachte aber auch Inflation. Außerdem macht sich die gesteigerte Finanzmacht der Banken auch als gesteigerte Fähigkeit zur Kreditierung des industriellen Kapitals geltend, bzw. die Akkumulation fiktiven Kapitals23 ist, wenn Unternehmen als Emittenten von Anleihen und Aktien auftreten, Kreditierung industriellen Kapitals.

II. Fortdauernde Überakkumulation: Die Spirale von drohender Entwertung und staatlicher Inwertsetzung seit 2008

Im folgenden wollen wir uns anschauen, wie die staatliche Bewältigung der Überakkumulationskrisen der letzten anderthalb Jahrzehnte durch wiederholte Inwertsetzung von von Entwertung bedrohtem Kapital zur Entwertung des Geldes beigetragen hat. Wir werden also die allgemeinen Argumente aus I. 2. auf das konkrete historische Material anwenden. Die Materialschau ist dabei nicht vollständig. Bei mehr Interesse an der Empirie, beachte man die Fußnoten und Literaturliste.

1. Die Finanzkrise 2008 ff.

Aus dem internationalen Zahlungsverkehr folgt für das Kapital die Notwendigkeit über Dollar zu verfügen, also das Interesse des Finanzkapitals an in Dollar denominierten Schulden. Dies stiftete die Nachfrage nach US-Hypothekenanleihen, die Kredite an Immobilienkäufer verbrieften, und wiederum die Kreditvergabe an Immobilienkäufer refinanzierten, und somit eine stetig wachsende Nachfrage nach Häusern stiftete, somit die Preise steigen ließ und die Spekulation der Banken auf steigende Preise rechtfertigte; bis die Banken Zweifel an ihrer Blase bekamen und sie platzen ließen (was dann mittelfristig auch andere Hypothekenblasen platzen ließ).

Die auf dieser Immobilienspekulation beruhenden Wertpapiere bildeten die Grundlage des Liquiditätsmanagement der Banken. Daher drohte die Zahlungsunfähigkeit mehrerer Großbanken durch ihre Entwertung, und es kam zu einer allgemeinen Krise der Kreditwürdigkeit und somit auch der Kreditschöpfung, wodurch die Zahlungsfähigkeit der Kapitalistenklasse im Allgemeinen und auch aller anderen Klassen, die Bankkonten benutzen, bedroht war.

Die Staaten setzten daher die von Entwertung bedrohten oder gar betroffenen Wertpapiere (Kapital) in Wert, indem sie mit ihrer eigenen Zahlungsfähigkeit dafür garantierten. Die reale Entwertung war gering relativ zur potentiellen Entwertung.

Das internationale Finanzkapital reagierte mit allgemein zögerlicherer Kreditvergabe als in den Jahren davor, was für eine Krise ausreichte, aber relativ zum möglichen Schaden gering ausfiel.24

2. Die Staatsschuldenkrise im Euroraum

Allerdings reagierte das Finanzkapital auf die von Merkel gegen Sarkozy und Brown durchgesetzte nationale Lösung der Finanzkrise mit einer Neubewertung der Kreditwürdigkeit der jeweiligen Staaten. Es kam zu dem Schluss, dass Irland mit der Rettung seiner Banken überfordert sei. Auch bei Griechenland, Spanien und sogar Italien kam das Finanzkapital zu dem Schluss, dass es das Risiko der Zahlungsunfähigkeit dieser Schuldner durch höhere Zinsen absichern möchte, und führte dadurch die drohende Zahlungsunfähigkeit herbei. Da dies auch die bereits ausgeschütteten Staatsanleihen dieser Staaten entwertet hätte, und auch weite Teile der privaten Kreditvergabe in den betroffenen Länder durch die daraus resultierende Krise entwertet worden wären, hätte es deutsche und französische Banken betroffen, weshalb sich Deutschland und Frankreich mal wieder zur Bankenrettung genötigt sahen, es aber diesmal auf die „faulen Pleitegriechen“ schieben konnten. Die „faulen Pleitegriechen“ finanzierten mit ihrer Verarmung die Abmilderung der Entwertung des deutschen, französischen und britischen Kapitals. Wieder war die reale Entwertung relativ zur potentiellen Entwertung gering.25

3. Die Coronakrise

Als Anfang 2020 viele Ökonomen ohnehin eine baldige Rezession erwarteten, führte die Corona-Pandemie zu einem Schock an den Börsen26. Besonders in den imperialistischen Ländern isolierten sich die Teile der Bevölkerung, die es sich leisten konnten, selbst, und die Nachfrage brach ein.27 Dieser Einbruch der Nachfrage, der Lockdown in China und Südkorea, die beginnende weltweite Ausbreitung des Virus, waren die Gründe für das Finanzkapital eine globale Rezession zu erwarten, und Anlass für den Börsensturz vom 09-12.03.202028. Die reale politische Handhabung der Pandemie mit weitreichenden Konsum- und Produktionsbeschränkungen durch Lockdowns und Hygienemaßnahmen rechtfertigten diese Erwartung dann global Mitte bis Ende März. Das kapitalistische Geschäft kam zum in großem Maße zum Erliegen.29 Zentralbanken auf der ganzen Welt verkauften ihre US-Staatsanleihen, um sich die Dollarmengen zu verschaffen, die nötig waren um die Zahlungsfähigkeit ihrer jeweiligen Kapitalistenklasse aufrechtzuerhalten. Um die Vernichtung von Produktivkräften zu verhindern, wurde die Zahlungsfähigkeit der Unternehmen staatlich aufrechterhalten (in einer Weise, die die Monopolbildung begünstigte) und ihr Personal per Kurzarbeit zwar durch den Staat bezahlt, aber für das Unternehmen auf Abruf gehalten, statt entlassen zu werden. So wurden wieder Staatsschulden aufgehäuft, die ganz eindeutig unproduktiver Kredit sind, diesmal in der EU gleich als europäische Lösung, um nicht nochmal eine Staatsschuldenkrise zu verursachen. Die reale Entwertung war zwar enorm, aber immer noch gering im Vergleich zur potentiellen Entwertung. Der Zusammenbruch der Weltökonomie und der Lieferketten durch fast weltweit durchgeführte Lockdowns bei gleichzeitiger Aufblähung des Kredits hat das Verhältnis von Kreditschöpfung und Wertproduktion nochmal weitaus verheerender betroffen als alle bisherigen Krisen.30

Die Wiederaufnahme der Produktion und der globalen Lieferketten war notwendigerweise ungleichzeitig und führte zu verschiedensten Produktions- und Lieferproblemen, die sich als Verschärfung der Konkurrenz der Käufer geltend machten.

4. Quantitative Easing und Asset Price Inflation

Staatliche Inwertsetzung von durch Entwertung bedrohtem Kapital ist allerdings nicht bloß ein dummer Fehler, den die Politiker hätten sein lassen können. Das Dilemma von Entwertung, also Vernichtung von Reichtum, ökonomischer Krise, Zusammenbruch des Zahlungsverkehrs, Massenarbeitslosigkeit einerseits und staatlicher Inwertsetzung, also fortlaufender Überakkumulation, die keine Aufhebung der Krise, sondern bloß ihre Vertagung ist, andererseits ist ein objektives Dilemma. Das ist ein Widerspruch, der keine vernünftige Lösung hat; insbesondere im imperialistischen Stadium des Kapitalismus, wegen der Monopolisierung des Kapitals (too big to fail). 1929 haben sich die meisten Politiker übrigens gegen einen Bailout entschieden. War auch nicht gut.

Seit der Finanzkrise von 1929 hat der Imperialismus bedeutende Fortschritte gemacht. Die Monopolisierung des Finanzkapitals, die ökonomische Verflechtung von monopolisiertem Bank- und Industriekapital, die Verflechtung von den Banken und Fonds miteinander ist so sehr voran geschritten, dass eine Entwertung verhindert werden muss, weil so viele Akteure „too big to fail“ sind.31 Denn ihr Scheitern würde die gesamte Nationalökonomie und sogar andere Nationalökonomien samt der Staaten in Mitleidenschaft ziehen. Der US-Imperialismus muss fürchten seine Hegemonie zu verlieren, wenn er in einer solchen Krise mehr Macht einbüßt als seine Konkurrenten und schiebt sie daher auf, und das Potenzial des Crashs der fortlaufenden Überakkumulation wird immer gigantischer.

Die fortlaufende Überakkumulation durch staatliche Inwertsetzung von eigentlich entwertetem Kapital macht sich als Inflation geltend. Dagegen könnte man anführen, dass die Inflationsrate bis 2021 im Rahmen des 2% Ziels lag. Das ist allerdings eine statistische Lüge, denn die Asset Price Inflation ist in der offiziellen Inflationsstatistik nicht erfasst. Unter Asset Price Inflation versteht man die inflationäre Aufblähung des Preises von Vermögenswerten wie Immobilien, Staatsanleihen oder Aktien. All diese Dinge haben durch die Quantitative Easing Politik der Zentralbanken im Zuge der fortlaufenden Überakkumulationskrise einen Anstieg ihrer Preise erlebt, der durch die Überschwemmung der finanzkapitalistischen Monopole mit Liquidität verursacht wurde.

Beim Quantitative Easing ab 2010 hat die Federal Reserve die Gleichsetzung von privater Kreditschöpfung und staatlicher Kreditschöpfung nämlich in einer sehr speziellen Weise vorgenommen. Die Fed kaufte innerhalb weniger Monate Vermögenswerte im Wert von 600 Millarden Dollar – soviel wie zuvor innerhalb von ungefähr 60 Jahren. Gleichzeitig begann die Fed im Gegensatz zu früher US-Staatsanleihen mit langen Laufzeiten zu kaufen. Somit stiftete die Fed bei den finanzkapitalistischen Monopolen einerseits gigantische Liquidität, und entzog ihm andererseits die sicherste Möglichkeit überschüssige Liquidität zu parken. Im Übrigen trat die Fed somit als Käufer von Vermögenswerten auf, verschärfte also deren Konkurrenz, und trieb damit die Preise in die Höhe.32 Diese Politik des Quantitative Easing gepaart mit immer mehr Staatsverschuldung wurde bei jeder drohenden Entwertung bis 2021 immer weiter eskaliert, und die Zinserhöhungen sind im Grunde eine Abkehr von dieser Politik, aber die Rettungsprogramme im Anbetracht der erneuten Bankenkrise im Grunde wieder eine Fortsetzung.

Die finanzkapitalistischen Monopole haben im vergangenen Jahrzehnt ihre überquellende Finanzmacht mangels ausreichender Investitionsmöglichkeiten in den Kreditbedarf des industriellen Kapitals ihr Wachstum hauptsächlich mit sich selbst ausgemacht. Sie haben auf steigende Immobilien- und Aktienpreise spekuliert, die sie durch diese Spekulation auch verursacht haben, was sie durch billigen staatlichen Kredit refinanzieren, und durch Staatsanleihen absichern konnten.33

Diese Liquiditätsschwemme hatte also eine Verschärfung der Konkurrenz der Käufer von Vermögenswerten zur Folge und zum Beispiel bei US-Staatsanleihen sehr vorteilhafte Verlagerung der Macht im Widerspruch zwischen Käufern und dem in diesem Fall monopolistischen Verkäufer von US-Staatsanleihen. Ausgeschüttet werden US-Staatsanleihen eben vom Staat – auch wenn sie danach frei gehandelt werden. Dieser konnte also niedrige Zinsen bieten, da er sich des Absatzes für sein nachgefragtes Gut sicher sein konnte. Nun in Zeiten steigender Leitzinsen brechen die Preise für festverzinslichte Wertpapiere, unter anderem US-Staatsanleihen, ein. Wodurch zum Beispiel die SVB pleite gegangen ist.34 Die Federal Reserve hat mit ihrer Politik des Quantitative Easing die Überakkumulationskrise nicht beendet, weil sie keine Möglichkeiten für Investitionen geschaffen hat, sondern sie hat sie immer wieder aufgeschoben, und damit verschärft, weil sie die Entwertung von Kapital verhindert hat, und mit der Asset Price Inflation gigantische Blasen auf der ganzen Welt geschaffen hat. Und ihre Notmaßnahmen im Angesicht der SVB-Pleite waren nichts anderes als eine abgemilderte Fortsetzung dieser Politik.

Um hier nochmal einen Hinweis auf die Empirie zu machen:

Jetzt könnte er auf die historische Aufzeichnung verweisen. In seinem Aufsatz verglich Hoenig den Zeitraum des Wirtschaftswachstums zwischen 2010 und 2018 mit dem Zeitraum ein Jahrzehnt zuvor, zwischen 1992 und 2000. Diese Zeiträume seien vergleichbar, weil es sich in beiden Fällen um lange Perioden wirtschaftlicher Stabilität nach einer Rezession handele, argumentierte er. In den 1990er Jahren stieg die Arbeitsproduktivität in den Vereinigten Staaten mit einer durchschnittlichen jährlichen Rate von 2,3 Prozent. Während des Jahrzehnts der Nullzinspolitik stieg sie nur um 1,1 Prozent. Der reale mediane Wochenverdienst für Lohn- und Gehaltsempfänger stieg in den 1990er Jahren im Durchschnitt jährlich um 0,7 Prozent, in den 2010er Jahren jedoch nur um 0,26 Prozent. Das durchschnittliche reale BIP-Wachstum, ein Maß für die Gesamtwirtschaft, stieg in den 1990er Jahren um durchschnittlich 3,8 Prozent jährlich, in den letzten zehn Jahren jedoch nur um 2,3 Prozent. Der einzige Teil der Wirtschaft, der von der Nullzinspolitik zu profitieren schien, war der Markt für Vermögenswerte. Der Aktienmarkt hat seinen Wert in den 2010er Jahren mehr als verdoppelt. Selbst nach dem Crash von 2020 setzten die Märkte ihr fulminantes Wachstum und ihre Renditen fort.35

(Unsere Übersetzung)

Das ist im Übrigen das, was Lenin als Fäulnis des Imperialismus bezeichnet. Diese Blasen werden jetzt nach und nach platzen, weil der Liquiditätszufluss fehlt, um die Spekulation auf steigende Preise aufrecht zu erhalten. Dies wiederum wird dann Anlass für neue staatliche Rettungsprogramme in Form von Inwertsetzung sich entwertenden Kapitals durch Liquiditätsschwemmen sein36 – oder ein Crash neben dem 1929 geradezu niedlich wirkt.

Festzuhalten bleibt aber, dass Quantitative Easing erreicht hat, was es erreichen sollte. Die Liquiditätsschwemme hat die Akkumulation des fiktiven Kapitals in einer Weise frei gesetzt, dass die Kreditklemme im Interbankenhandel und gegenüber dem industriellen Kapital überwunden werden konnte. Durch den systematischen Aufkauf von sicheren Staatsanleihen und die schier unendliche Möglichkeit zur Refinanzierung, wurden die Zinsen gedrückt und das fiktive Kapital hat in seiner Spekulation auf Assets unter anderem einen Börsenboom verursacht, und somit auch das industrielle Kapital mit Liquidität überschwemmt, und dessen fortlaufende Überakkumulation kreditiert. Der bürgerliche Ökonom Christopher Leonhard drückt den Klassencharakter dieser Maßnahme folgendermaßen aus:

Das ist der Grund, warum die Nullzinspolitik die Preise für Vermögenswerte steigen ließ. Wenn Menschen auf der Suche nach Rendite sind, kaufen sie Vermögenswerte. Diese erhöhte Nachfrage trieb die Preise für Unternehmensanleihen, Aktien, Immobilien und sogar Kunst in die Höhe. Die Inflation der Vermögenspreise war keine unbeabsichtigte Folge. Sie war das Ziel. Man hoffte, dass höhere Vermögenspreise neue Arbeitsplätze schaffen würden. Den leitenden Angestellten der Fed war völlig klar, dass die Nullzinspolitik in erster Linie den reichsten Menschen des Landes zugute kommen muss, um einen Vermögenseffekt zu erzielen. Das liegt daran, dass die Vermögen in Amerika nicht breit gestreut sind, wie die eigene Analyse der Fed zeigt. Anfang 2012 besaßen die reichsten 1 Prozent der Amerikaner etwa 25 Prozent des gesamten Vermögens. Die untere Hälfte aller Amerikaner besaß nur 6,5 Prozent des gesamten Vermögens. Als die Fed die Vermögenspreise ankurbelte, half sie damit einer verschwindend kleinen Gruppe von Menschen an der Spitze.37

(Unsere Übersetzung)

III. Der Wirtschaftskrieg seit 2014

Wie unter dem letzten Punkt, werden hier die allgemeinen Argumente aus I. 2. auf das konkrete historische Material angewendet.

1. Vernichtung von Geschäft als imperialistisches Kampfmittel

Sanktionen sind ein Mittel, das beim politischen Subjekt und politischen Objekt der Sanktionen Reichtum zerstört, indem es die Erlaubnis zur ökonomischen Betätigung entzieht oder diese zumindest behindert. Die Kalkulation dahinter ist, dass der Schaden des Gegners den eigenen überwiegt. Und die Sanktion somit ein zwar widersprüchliches, aber taugliches Mittel ist, um diesen zu erpressen, dem eigenen Willen zu beugen, und gegen ihn den eigenen politischen Zweck durchzusetzen.

Im Rahmen einer internationalen Überakkumulationskrise, in der mehr Kapital existiert als sich produktiv anwenden lässt, schlägt sich eine politische Einschränkung der möglichen Geschäftsfelder als Verschärfung eben dieser Überakkumulationskrise nieder. Teilweise schlägt sich dies als Entwertung der auf diesen Geschäftsfeldern tätigen Kapitale nieder.

2. Energiepreise als Grundlage allen Geschäfts

Die Eskalation des Wirtschaftskriegs 2021/2022 gegen Russland bis zum Verbot seiner Erdölexporte in dem eigens kontrollierten Teil des Weltmarktes ist eine politische Verknappung des Angebots, somit eine herbei regierte Stärkung der Verkäufer von Energierohstoffen, und Schwächung der Käufer von Energierohstoffen, die zur Steigerung der Preise von Energierohstoffen führt. Dieser Markt ist stark monopolisiert, weshalb die Verkäufer ohnehin mehr Marktmacht haben als die Käufer. Diese nutzen dann auch die Situation, um sich maximal zu bereichern. Da fast jede Verwertung von Kapital so stattfindet, dass dabei Energie verbraucht wird, führt dies zu einer allgemeinen Preissteigerung. Je nach Marktmacht der jeweiligen Einzelkapitale preisen sie die steigenden Energiepreise nicht nur ein, sondern überkompensieren diese, um sich zu bereichern.

Dieser Effekt wird dadurch verstärkt, dass die finanzkapitalistischen Monopole ihn aufgrund der politischen Entscheidung erwarten, und in dieser Erwartung ihre durch niedrige Leitzinsen gestärkte Finanzmacht für die Spekulation auf steigende Energiepreise mobilisieren, die dadurch zur selbsterfüllenden Prophezeiung werden, weil dies die Konkurrenz der Käufer von Energieträgern an den Börsen zusätzlich verschärft. Diese Form der Akkumulation fiktiven Kapitals sorgt nicht nur für eine Asset Price Inflation außerhalb der Statistik, sondern schlägt sich auch in der Statistik nieder, und macht sich dem Proleten nicht nur wie bisher in Form steigender Mieten bemerkbar, sondern auch an der Supermarktkasse und in der Stom-, Wasser- und Heizkostenrechnung. Es ist also die staatliche Erhöhung der Finanzmacht der finanzkapitalistischen Monopole durch Quantitative Easing und Staatsverschuldung, die die Grundlage für das Steigen der Konsumentenpreise gestiftet hat.

Der staatliche Versuch die sozialen und ökonomischen Folgen abzumildern, z.B. indem er Gas kauft, verschärft die Konkurrenz der Käufer noch weiter und wird Monopolen dankbar per Preissteigerung einkassiert.

IV. Die USA bekämpfen die Inflation und ihre Verbündeten38

Da die schiere Masse des unproduktiven Kredits nach zwei Jahren Pandemie den Wert des Dollars in einer Weise verfallen lässt, dass die Fähigkeit der US-Bourgeoisie zur Investition, also zum Anstoß von kapitalistischem Geschäft, das tatsächlich produktive Verwendung von Kredit darstellt, beeinträchtigt wird, sieht sich der amerikanische Staat zum Handeln veranlasst. Eine zu hohe Inflation macht sich als mangelnde Geschäftssicherheit geltend und verschärft den Klassenkampf in einer den relativen sozialen Frieden gefährdenden Weise. Die Federal Reserve hebt die Zinsen an, um die Risikobereitschaft der Banken und das Volumen ihrer Kreditvergabe zu beschränken, und somit den unproduktiven Anteil daran zu verringern.

Die steigenden Zinsen auch für bereits vergebende Kredite scheiden nicht nur erfolgreiches von zumindest weniger erfolgreichem, und jetzt durch den Schuldendienst scheiterndem Geschäft, sondern erhöhen auch den Schuldendienst des Volkes für seinen kreditfinanzierten Konsum. Beides ist beabsichtigt. Es findet eine gewisse Entwertung des US-Kapitals statt.

Diese Entwertung soll staatlich abgefedert werden, vor allem indem Geschäftsfelder zu produktiven Verwendung von Kredit mit staatlichem Geld erschlossen werden. Hauptsächlich soll dies in der Energiewirtschaft passieren, da man durch den politischen Ausschluss Russlands vom eigens kontrollierten Teil des Weltmarkts eine Nachfrage vorfindet, der kein Angebot mehr gegenüber steht. Diese Geschäftsfelder sollen nicht nur Wachstum, sondern Kapitalimport generieren, also Wachstum das andernorts hätte stattfinden können stattdessen in den USA realisieren. Es werden also Maßnahmen ergriffen mittels derer die notwendige Entwertung möglichst vom US-Standort ferngehalten werden soll.

Diese Kalkulation ist deshalb berechtigt, weil der Dollar immer noch das Weltgeld Nr. 1 ist und daher das Interesse des internationalen Finanzkapitals an in Dollar denominierten Schulden nicht nur fortbesteht, sondern durch die Steigerung der Zinsen, also der Gewinnerträge, sogar angeregt wird.39 Die Kapitalimporte in die USA steigen, was für andere Imperialisten vielleicht bedenklich und für unterdrückte Nationen teilweise katastrophal ist. Folglich steigt der Wechselkurs des Dollars gegen alle anderen Währungen, was sich als steigende internationale Kaufkraft der US-Bourgeoisie und als fallende internationale Kaufkraft aller anderen geltend macht.40

Wie die SVB Pleite mittlerweile gezeigt hat, muss selbst der imperialistische Hegemon diese Strategie relativieren, und wieder Entwertung durch Inwertsetzung aufhalten, weil er sich den ökonomischen Schaden nicht leisten will.

V. Die EU betreibt Schadensbegrenzung

Mangels eigener Rohstoffe von der Energiepreissteigerung deutlich härter getroffen, historisch intensiver im Russlandgeschäft involviert, und mit dem Euro und noch kleineren nationalen Währungen im Vergleich zum Dollar schwächeren Währungen ausgestattet, befinden sich die europäischen Imperialisten und ihre hiesigen Halbkolonien in einer deutlich schlechteren Position als der US-Imperialismus. Aus der Zinspolitik der Federal Reserve folgt eine Abwertung des Euro relativ zum Dollar, was ein Fallen der Kaufkraft der europäischen Bourgeoisie auf dem Weltmarkt bedeutet. Das bedeutet eine weitere indirekte Preissteigerung von Energierohstoffen.

Die EZB erhöht ihrerseits die Zinsen, um einer Kapitalflucht in die USA entgegenzuwirken, und eine weitere Abwertung des Euro, weiter steigende Energiepreise und somit weitere Schädigung von Geschäft an europäischen Standorten zu verhindern.

Aufgrund mangelnder europäischer Finanzmacht wird der Fond zur Erschließung neuer Geschäftsfelder, der nach der Corona-Krise beschlossen wurde, umgewidmet, um drohende Entwertung aufzuhalten. Für die Erschließung neuer Geschäftsfelder beschließt Deutschland stattdessen eine nationale Lösung, und verschärft damit mal wieder die inner-europäische Krisenkonkurrenz.

VI. Die Arbeiterklasse und die unterdrückte Nationen tragen die Last

1. Die Arbeiterklasse

Die aktuelle Inflation in der die Bourgeoisie, insbesondere die imperialistische Monopolbourgeoisie, die Preise für ihre Waren gemäß ihrer Marktmacht anhebt, bedeutet eine Steigerung des Mehrwerts. Die Lohnstückkosten werden gesenkt, indem die einzelne Ware teurer wird, während der Lohn gleich bleibt bzw. weniger stark als der Warenpreis steigt. Somit sinkt der Anteil am Wert des Produkts, den der Prolet erhält.

Dies macht sich dann gegen das Proletariat in Form von steigenden Lebenshaltungskosten für Lebensmittel, Kleidung, Miete, Heizung und Mobilität geltend. Die Marktmacht der Bourgeoisie gegen das Proletariat wird erst genutzt, um ihnen weniger von dem Wert, den ihre Arbeit schafft abzugeben, um ihnen danach mehr für den Gebrauch der Güter, die sie produziert haben, wegzunehmen. Ergänzt wird dies um die Frechheit, sie vor dem Vergehen eine „Lohn-Preis-Spirale“ anzustoßen, zu warnen.

2. Die unterdrückte Nationen

Die Abwertung der Währungen der unterdrückten Nationen relativ zu den Währungen der imperialistischen Länder, vor allem dem Dollar, ist ein ökonomischer und politischer Machtverlust der dortigen Bourgeoisie. Somit wird ihre ökonomische Unterordnung durch den Imperialismus voran getrieben. Die imperialistische Bourgeoisie steigert ihre Zugriffsmacht auf den gesellschaftlichen Reichtum der unterdrückten Nationen, weil alles dort für sie billiger zu haben ist.

Die Löhne der dortigen Arbeiterklasse sind noch drastischer betroffen als in den imperialistischen Ländern, weil die Währungen in denen sie ihren Lohn erhalten, auf dem Weltmarkt nichts mehr taugen. Genauso ergeht es den Profiten der mittleren Bourgeoisie und des Kleinbürgertums.

VII. Was folgt daraus für die Praxis?

Die Inflation ist eine allgemeine Steigerung der Preise durch die Kapitalistenklasse, die unmittelbar sinkende Reallöhne zur Folge hat, weil man vom nominell gleichen Lohn weniger kaufen kann. In Bezug auf das einzelne Unternehmen bedeutet die Steigerung der Preise, dass das Unternehmen bei gleichbleibendem Absatz mehr Umsatz macht, weil es pro Stück mehr Geld verdient. Das bedeutet bei stagnierenden Nominallöhnen, dass die Lohnstückkosten sinken. Die allgemeinere Steigerung der Preise ist also de facto eine flächendeckende Lohnsenkung. Die Bourgeoisie presst mindestens genauso viel Arbeit aus der einzelnen Lohnstunde heraus wie vor der Inflation, aber sie zahlen einfach weniger dafür. Gleichzeitig können die Kapitalisten die Not ihrer Arbeiter ausnutzen, um mehr Leistung aus ihnen heraus zu pressen. Denn bei sinkenden Reallöhnen will jeder mehr arbeiten, dies verschärft die Konkurrenz in der Belegschaft, um die Schichten und ermöglicht es dem Chef sie gegeneinander auszuspielen.

Darüber hinaus versuchen viele Kapitalisten sich in Anbetracht der Preissteigungen ihrer Zulieferer schadlos zu halten, indem sie die Arbeit intensivieren, und noch mehr Leistung aus ihren Arbeitern heraus pressen. Das ist eine besondere Frechheit. Wenn sich die Bourgeoisie traut, die Löhne massiv zu senken, und dann auch noch mehr Leistung zu verlangen, ist das der praktische Beweis dafür, dass von Seiten des Proletariats zu wenig Druck auf die Damen und Herren dieser Gesellschaft ausgeübt wird.

Die klassenkämpferischen Maßnahmen der Bourgeoisie müssen mit Lohnkämpfen beantwortet werden, die mindestens die Inflationsraten ausgleichen. Dafür müssen Kommunisten in der Arbeiterklasse Agitation und Propaganda machen, gegen die Bourgeoisie hetzen, und die Gewerkschaften kritisieren. DasArgument der „Lohn-Preis-Spirale“ sagt nichts über die Realität aus, sondern über die Subjektivität desjenigen, der das Argument macht. Denn damit wird nichts weiter gesagt als, dass man parteilich ist für steigende oder wenigstens stagnierende Profitraten. Ein Unternehmer der höhere Löhne zahlt, muss einfach mit dem sinkenden Profit leben, wenn er die Preise nicht heben kann. Ob er es kann, hängt nicht von den Löhnen, sondern der Konkurrenz seiner Käufer ab. Es gibt im Übrigen auch andere Maßnahmen im Klassenkampf als den Streik, falls sich solch eine Spirale tatsächlich ergeben sollte. Solche Lohnkämpfe lassen sich zurzeit nur mit den gelben Gewerkschaften führen, denn man braucht Streikkassen, um zu streiken.

Darüber hinaus hat der bürgerliche Staat während der Corona-Pandemie bewiesen, dass er die Steuern senken kann, wenn er meint, dass es der Bourgeoisie nützt. Nun muss man ihn durch Kampfmaßnahmen dazu zwingen, die Steuern auch zu senken, wenn es dem Proletariat nützt. Dies kann man tun, indem man ihm die Kalkulation aufmacht, dass der Schaden an der Kapitalakkumulation am Standort, dem sozialen Frieden und seiner Macht höher ausfällt, wenn er auf seinen Steuersätzen beharrt, als wenn er die Steuern, insbesondere die Lohn- und Mehrwertssteuer, senkt. Er kann darauf auch mit erhöhter Repression reagieren, woraufhin man den Kampf weiter eskalieren müsste, denn man kann am Verhandlungstisch nur durchsetzen, was man auf dem Schlachtfeld gewonnen hat.

In diesen Kämpfen und der Agitation und Propaganda muss darauf hingewiesen werden, dass wir in einer Gesellschaft leben, worin der Staat nur existiert, um die Macht und den Profit der Bourgeoisie zu sichern, deren Eigentum sich in der Form des Finanzkapitals befindet, und in seinem rastlosen Versuch sich zu verwerten diese Verwertung selbst gefährdet, und somit die Lebensgrundlage aller Klassen, die davon abhängig gemacht werden. Die Klassen des Volkes, die die Arbeit machen, schuften unter dem Regime der Bourgeoisie, werden für seine Widersprüche haftbar gemacht. Diese Gesellschaft ist nicht die beste aller Welten, und sie entspricht auch nicht der Natur des Menschen. Diese Gesellschaft ist ein irrationales Monster, das in dem Dilemma aus Rezession und Stagflation den Völkern der Welt nichts anderes zu bieten hat als Verarmung und Krieg.

Weiterhin muss man wachsam sein gegenüber der undialektischen Trennung von gutem Industrie- und bösem Bankkapital, die im klassischen, modernen Antisemitismus im Lob des „schaffenden Kapitals“ und der Kritik des „raffenden Kapitals“ daher kommt. Der Antisemitismus und alle von ihm inspirierten Kapitalismuskritiken verdrehen die Realität der Unterordnung des Industriekapitals unter das Bankkapital in der Verschmelzung als Finanzkapital zu der Lüge, dass die negativen Aspekte des Kapitalverhältnisses und der Unterordnung der gesellschaftlichen Produktion unter den Zweck Profit mit dem Industriekapital nichts zu schaffen hätten. Dem gegenüber sollte man nicht auf die Polemik gegen die krassesten Erscheinungsformen des Profits und des Parasitismus der Bourgeoisie gegenüber dem Proletariat und den Völkern der Welt verzichten, aber man sollte die Demagogen entlarven, die diese krassesten Erscheinungsformen missbrauchen, um die ökonomische Grundlage auf der sie sich entwickeln – das Eigentum der Bourgeoisie an den Produktionsmitteln – in Reinheit zu waschen. Darüber hinaus versuchen die Demagogen mit all ihren Varianten der jüdischen Weltverschwörung, die sie wahlweise so oder Great Reset oder Plandemie oder sonstwie nennen, zu verschleiern, dass der bürgerliche Staat Instrument der Bourgeoisie ist. Sie behaupten, der Staat sei eigentlich für das Volk da, und müsse bloß von den finsteren Strippenziehern befreit werden, und leugnen damit den Zusammenhang dieser Ökonomie und ihrer politischen Gewalt. Das ist Staatsidealismus. Eine Kritik des Finanzkapitals ohne Kritik des Eigentums ist irrationaler Blödsinn, und eine Kritik des Eigentums läuft auf eine Zerschlagung des Staats hinaus – nicht auf einen Glauben an ihn als verhinderten Heilsbringer.

Außerdem müssen wir uns klar machen, dass mit der fortlaufenden Überakkumulationskrise der ökonomische Preis für einen imperialistischen Krieg immer weiter sinkt. Die Vernichtung von Reichtum durch einen Krieg wird immer weniger abschreckend für die Bourgeoisie je dringender sie diese Vernichtung für einen erneuten Aufschwung braucht. In den letzten 15 Jahren haben immer wieder Teile der US Bourgeoisie darauf hingewiesen wie die Vorbereitung und Durchführung des Krieges für Vollbeschäftigung, und der Wiederaufbau Europas für Investitionsmöglichkeiten sorgte. Man sollte darüber nicht in Hysterie verfallen, sondern sich die nötige Gelassenheit durch organisatorische Vorbereitung ermöglichen.

Literatur:

Marx, Karl: Das Kapital. Band 1-3. MEW Bd. 23-25.

Marx, Karl: Lohnarbeit und Kapital. MEW Bd. 6, S. 397-423, hier 402-406.

Gegenstandpunkt 4-22: S. 37-58.

Lenin, W.I.: Der Imperialismus als höchstes Stadium des Kapitalismus. LW Bd. 22, S. 191-309.

Decker, Peter: Das Finanzkapital.

Gruppen gegen Kapital und Nation: Was ist hier eigentlich los? Die Finanzkrise 2008 ff.

Gruppen gegen Kapital und Nation: Die Staatsschuldenkrise im Euroraum.

Tooze, Adam: Crashed. How a Decade of Financial Crisis changed the World.

Tooze, Adam: Shutdown. How Covid shook the World’s Economy.

Leonhard, Christopher: The Lords of Easy Money. How the Federal Reserve broke the American Economy.

1 Sinns Weihnachtsvorlesungen: https://www.hanswernersinn.de/de/weihnachtsvorlesung2022

2 Das Statistische Bundesamt hat den Warenkorb gerade angepasst, um die Inflation geringer erscheinen zu lassen.

3 Die Inflation auf ein Missverhältnis von Warenmenge und Geldmenge zurückzuführen, erklärt den Zusammenhang nicht. Auch die elaboriertere Variante der Fisher’schen Verkehrsgleichung ist nur eine Beschreibung des Geschehens, die nicht erklärt, warum und inwiefern eine Geldmenge nachfragewirksam wird. Die Frage ist doch wie eine Geldmenge in wessen Händen unter welchen Umständen zu steigenden Preisen führt?

4 Im Verlauf des Textes erklären wir diesen Zusammenhang ausführlicher.

5 Marx, Karl: Das Kapital., in MEW 23. S. 49-160.

6 Marx, Karl: Das Kapital., in MEW 23. S. 161-191.

7 Marx, Karl: Das Kapital., in MEW 25. S. 350 ff.

8 Vgl. Leonhard, Christopher: The Lords of Easy Money. S. 45.

9 Zum Beispiel USA siehe: Leonhard, Christopher: The Lords of Easy Money. S. 44-49.

10 Hier liegt das Problem von Klaus Müllers Argumentation in seinem Buch „Inflation. Köln 2023.“ begründet. Er wiederholt die Argumente von Marx in Bezug auf die currency theory Debatte, und verpasst die Verwandlung des Gegenstandes. Das moderne Geld ist keine Geldware mehr, auch kein an eine Geldware gekoppeltes Geldzeichen, sondern repräsentiert die Spekulation auf darin zu tätigende Verwertung, es ist Kreditzeichen nicht Geldzeichen. Seine fiktive Goldpreisbindung erklärt nicht die Inflation, sondern ist eine Tautologie, drückt nämlich nichts aus, außer den Wertverlust des Geldes relativ zum Gold. Richtig hingegen ist sein Hinweis auf den Zweck des Profits als Grund der Inflation.

11 Siehe Decker, Peter: Das Finanzkapital, S. 16 – 21.

12 Die Gleichsetzung ist partiell. Bestimmte Teile der Kreditschöpfung gelten als „notenbankfähige Wertpapiere“ und werden von der Zentralbank als Sicherheit akzeptiert bzw. gekauft, was aber dazu führt, dass es keine von der Gleichsetzung losgelöste private Kreditschöpfung gibt.

13 Ein bürgerlicher Staat ohne Staatsverschuldung ist eine reformistische Illusion, die im übrigen dem Proletariat auch überhaupt nichts nutzt, denn der Klassencharakter des Staats hängt nicht von dem Umfang seiner finanziellen Mittel oder seines Schuldendienstes ab. Zur Verlogenheit der Schuldenbremse führt Hans Werner Sinn einiges in seiner letzten Weihnachtsvorlesung aus.

14 Marx, Karl: Das Kapital., in MEW 23. S. 144-148.

15 Marx: Lohnarbeit und Kapital. MEW Bd. 6, S. 397-423, hier 402. Das Kapital. MEW Bd. 25 S. 182-210, insbesondere 203-205.

16 Marx: Das Kapital. MEW Bd. 25 S. 197.

17 Dem Lenin nicht lesenden – oder ihn absichtlich missverstehenden – Publikum der Hinweis: Lenin fasst unter Monopol, sowohl was die VWL als Monopol, als auch, was sie als Oligopol fasst.

18 Vgl. Mao Tse Tung: Über den Widerspruch.

19 In ihrem Text „Die Konkurrenz der Kapitalisten II. Vermehrung des Kapitals: Ausdehnung der Produktion und des Handels“ bringt die Redaktion Gegenstandpunkt im Abschnitt zur Inflation S. 84-86 zum Ausdruck, dass sie das eigentlich verstanden haben, wollen aber weiter so tun als wüssten sie es besser als Lenin und vermeiden seine Terminologie.

20 Auch in dieser Hinsicht ist Decker: Das Finanzkapital S. 68-80 zu empfehlen.

21 Zum Verständnis, was Finanzkapital ist, siehe unser Thesenpapier: https://dersperling.noblogs.org/post/2023/02/04/thesenpapier-das-finanzkapital/

22 Tooze: Crashed. S. 56-89. Wobei die Überakkumulation erst am Ende dieser Periode so richtig an Fahrt aufnahm.

23 Die moderne Akkumulation fiktiven Kapitals wird am prägnantesten und zugleich am ausführlichsten in Decker: Das Finanzkapital S. 37-77 dargestellt. Die Bodenpreisbildung wird besonders gut von GKN in ihrer Gentrification-Broschüre dargestellt: https://gegen-kapital-und-nation.org/gentrification-0/ . Ansonsten siehe MEW 25.

24 Der Text von GKN zur Finanzkrise 2008 ff. ist in der Hauptsache richtig: https://gegen-kapital-und-nation.org/was-ist-hier-eigentlich-los-finanzkrise-2008ff/ . Das Buch Crashed von Adam Tooze ist nicht nur für die Empirie interessant.

25 Der Text von GKN zur Staatsverschuldungskrise ist in der Hautptsache richtig: https://gegen-kapital-und-nation.org/staatsverschuldung/. Das Buch Crashed von Adam Tooze ist auch in dieser Hinsicht sehr gut.

26 Dies führte zeitweilig zu einem Einbruch des internationalen Zahlungsverkehrs, sodass die Nachfrage nach US-Staatsanleihen dermaßen einbrach, dass nicht mehr wie gewohnt unendlich viele davon verkauft werden konnten, ohne die Konkurrenz der Verkäufer von US-Staatsanleihen für Preisveränderungen hinreichend zu verschärfen. Dies führte zu einer Panik, die zu einem Preisverfall von US-Staatsanleihen führte, sodass die Federal Reserve eingreifen musste, um das Handeslvolumen zu stiften, also die Konkurrenz der Käufer zu verschärfen, um den globalen Zahlungsverkehr, der auf stabile Preise der US-Staatsanleihen angewiesen ist, aufrechtzuerhalten. Vgl. Tooze, Adam: Shutdown. S. 111-131.

27 „Wir können dieses auf Selbstschutz ausgerichtete Verhalten an den Wirtschaftsdaten ablesen. Anfang März, Wochen bevor die britische Regierung schließlich den nationalen Lockdown ausrief, stürzten die Ermessensausgaben der Haushalte von 300 Pfund pro Woche auf 180 Pfund ab.“ Tooze: Shutdown. S. 111.

29 Anfang April 2020 lag das weltweite BIP ca. 20% unter dem des Jahresanfangs. In der Wirtschaftskrise 2009 war es insgesamt um 1,67% gesunken.

30 Zu den ökonomischen Verwerfungen im Zuge der Corona-Pandemie siehe: Tooze, Adam: Shutdown.

31 Diese Formulierung wurde berühmt durch die Begründungen für die Bankenrettungen nach 2008, aber es war schon z.B. bei der Rettung von The Continental Mitte der 1980er der Fall. Siehe Leonhard, Chirstopher: The Lords of Easy Money. S. 63-67.

32 Leonhard, Christopher: The Lords of Easy Money. How the Federal Reserve Broke the American Economy. S. 26 f.

33 Vgl. Brendan Brown: A Global Monetary Plague. Asset Price Inflation and Federal Reserve Quantitative Easing. Der größte Mangel an Browns Kritik des Quantitative Easing ist, dass er die ganze Zeit von dessen Irrationalität spricht, und somit zumindest implizit leugnet, dass dieser Strategie der Fed objektive Widersprüche zu Grunde liegen; Leonhard, Christopher: The Lords of Money. How the Federal Reserve broke the American Economy.

34 Siehe unser Text zur SVB Pleite: https://dersperling.noblogs.org/post/2023/03/21/die-pleite-der-svb-die-finanzkrise-geht-weiter/

35 Leonhard: Lords of Easy Money. S. 302.

36 Siehe Leonhard: Lords of Easy Money. S. 305.

37 Leonhard: Lords of Easy Money. S. 119.

38 Vgl. Gegenstandpunkt 4-22: S. 37-58.

39 Es handelt sich um die gleiche Strategie, die der US-Imperialismus schon während der Deflation zwischen den Weltkriegen anwendete, um dem Pfund Sterling den Rang als Weltgeld Nr. 1 endgültig abzulaufen. Vgl. Tooze, Adam: Die Sintflut. S. 439-464.

40 Längere, aber nicht unbedingt verständlichere Ausführungen zur Inflationsbekämpfung des US-Imperialismus finden sich im GS 4-22. Die Ausführungen sind in der Hauptsache richtig.